Peter Cheng

与上千位科技创业者共同关注科创人的成长心路。

本文来源于【科创人·案例研习社】第9期

观看完整视频请移步科创人公众号

【讲师介绍】

程勇 Workly.ai CEO

连续创业者

全球开源社区先锋人物

创业投资领域活跃人士

---------------------------------

今天借这个机会跟大家分享下,在疫情突击下,我们作为一个科创类企业,应该采取什么样的应对策略。

以下主要分为三个层面:

一、 创业之路的周期认知

二、 选择赛道还是选择客户

三、 如何应对确定的不确定未来

创业进程回顾

我个人在整个创业过程中有三大主要阶段。

第一次创业是在04年,此前在东软任职三年,业余时间跟朋友创办了灰狐(Huihoo.org),国内早期最大的开源中间件社区。那会儿二十四五岁,甚至有公司给我开出百万年薪,但还是凭着满腔热血,背个包就踏上了“北漂创业之旅”,当时我们的逻辑是将美国模式复制到中国化市场,但实际并不成功。

当时的中国市场,客户会觉得没有保障,产品化理念很难实现商业转化,导致过程异常艰辛。06年进行策略调整,开始尝试做服务,通过提供基础架构、咨询等服务,按人头方式进行收费,得以成功存活。

第二次创业是在11年,经朋友介绍进入垂直消费品行业,研发终端设备管理软件,此后便逐渐淡出社区。那会也是安卓系统问世之初,市场开始出现分化走向,一条线是ToC,比如小米和美团初期的发展根据地都在五道口;另一条线是ToB,因为我是做企业级软件出身的,所以那时已经形成思维定式,就这样我们又做了7年。

直到18年,新的一轮市场变革出现端倪,中美贸易战前期矛盾开始呈现,再往后的事情大家都很了解。所以19年我加入了青云QingCloud,管理青云QingCloud旗下新成立的公司workly.ai,致力打造一款顺应未来工作协同的生产力平台。

社会活动层面,我最早玩开源社区,11年组织过一个BootCampBeijing创业训练营,届时有上百个项目在北航,我组织了国内大量VC进来做评估,最终跑出了一些非常有趣的项目,印象最深的是柴可的大姨吗;再比如15年,我们帮助芬兰的Slush(全球最具影响力的科技创新投资大会于服务平台之一)进入中国市场,将全球新颖的创业方式和资源引入中国。

创业之路的周期认知

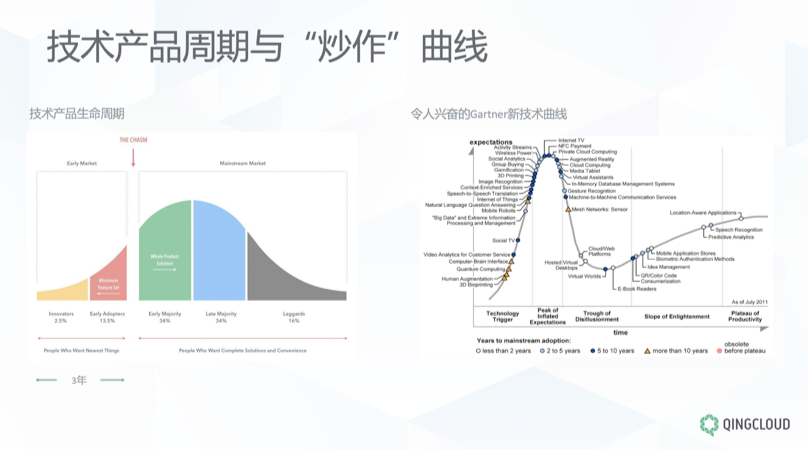

一、技术产品周期

典型的技术型创业者,往往对产品本身及产品周期的认知都比较深刻。通常来看,一个成熟的技术产品都会经历完整的发展周期曲线,在这条发展周期上,从创新到早期的市场引入,大概会有1~3年的时间,也看迭代速度,ToC可能快一点,ToB稍慢一点;两到三年后,可能因产品、资金等多方面因素,就会面临一条难以跨越的鸿沟,这是一种非常典型的状态,所以业内有个不成文的说法,就是IT企业存活周期一般为7年。

作为一个技术型创业者,不能只是低头干活,还得抬头看路,可能你是CTO/CIO,将来还可能会发展为CEO,那么就要更多理解公司业务、资金的运作,乃至整个宏观经济的周期,要明白公司的生命周期只是这些大周期当中的小周期。

二、行业周期

客观来看,创业节奏的起伏和发展,本质上还是要依托于一个阶段内经济规律的发展。参看这张周期图,你会发现01年纳斯达克泡沫破灭,经济从跌落到回升,其实经历了一个非常好的技术发展周期,类似百度、Facebook都是在04年后进入快速起飞阶段。

07年定点之后,08年的金融危机导致市场跌落谷底,紧接着政府就会采取相应的救市措施,利用各种宏观工具拖住市场,防止再次下跌,这个时候社会结构会再根据宏观情况进行运转,七八年后,会再次回归一个周期。

比如汽车行业,一台车从制造到推向市场,政府通常会通过一些政策刺激整个行业的发展,一旦车市情况下跌,政府可能会出台相应的免税政策,把这个市场再托起来,但纵观过去十几年,汽车行业已经处在一个相对宏观的下降周期里;所以新能源成为替代传统汽车的新产业,进而Tesla股票出现暴涨,这就是在金融市场里反映出的另一个状态。

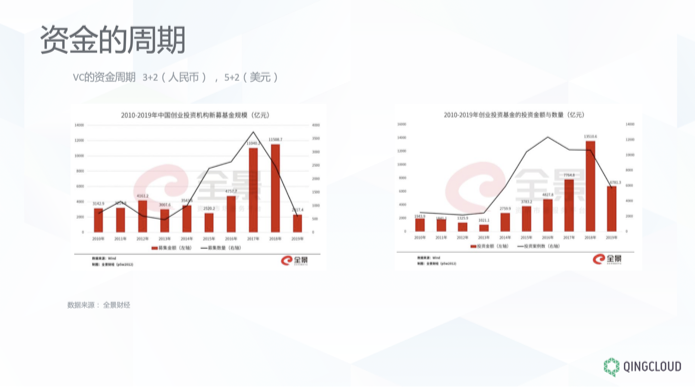

三、资金周期

资本逻辑中,每个赛道里100家公司可能会投一个公司,其他99家是拿不到钱的,每个VC的资金都有他的使用周期,通常人民币基金行业为3+2,意思是指3年投资期,2年回收期,美元基金稍长一些,多数为5+2,所以VC们募集的资金,也跟宏观经济周期大的运行趋势有一定关系。

从这张图可以看到,过去三年里由于中美贸易关系的恶化,18年-19年整个市场出现断崖式下跌,你会发现整个市场都没钱了,因为上游公司资金的流动出现了问题,所以他们能够投入市场的资金和项目数量,也会出现快速下滑。所以这个时候我们说在哪个阶段好拿钱,一定看清楚市场资金的变化趋势。

作为一个创业者,从资本市场拿钱是一种方式,我觉得更好的方式还是从客户那里拿钱,你的产品能不能更好服务于客户,这样的赚钱方式会更加持久,资本市场的资金更多只是一个锦上添花的策略。

选择赛道还是选择客户

从VC角度通常称之为赛道逻辑。当一个投资经理,要投一个方向的时候,他会把该赛道上所有的公司做一遍筛选调研;我在16年的时候,帮助一个VC公司的朋友看游戏赛道的项目,3个月时间看了将近100家公司,最终从逻辑上判断下来能投的也就两三家,再做完财务竞调后,最终可能也就剩一家,还被上市公司提前投了。所以VC想要找到好的可投项目也是非常辛苦的,95%以上的VC也都是干苦力的。像红杉这样的头部VC,实际吃掉了市场90%以上的利润,好的项目也会自然向他们倾斜,真实的情况就是这样。当然这是我自己的观点,不代表市场情况。

在 VC这个行当每年都会出现投资的热门赛道,今年比较热的像AI、ToB、医疗、工业制造和工业互联网等领域,资金进入就会多一些;另外像传统服务、消费领域受疫情冲击,这时候该行业资金就会选择避险;另外就是很多公司可能会选择上市,这个过程我觉得跟考清华是差不多的,你就是万里挑一,绝大多数的企业是上不了市的,因为上市的路径很长。

选赛道其实是VC的逻辑,大多数科技型企业在创业过程中是拿不到钱的,所以我觉得早期阶段,还是以注重客户的维度更重要,锁定几个关键核心客户,往往比去市场上参加各种路演拿钱会来的更加有效些。

在进行客户选择方面,也要结合当前的实际情况入手,疫情会导致很多业务形态的转变并衍生出新的市场需求,从技术角度考虑,我们可以想办法去满足这些需求,那就可能会获得新的机会;二是考虑政府深入的市场,比如轨道交通、新能源汽车、大数据、人工智能领域,各省政府都在这些方面进行大规模投资计划,只有稳住这些经济大盘,才有我们中小企业生存的小盘,这是企业就可以去寻求这些大盘中的主流参与商、及他们的下游厂商开展合作。

如何应对确定的不确定未来

疫情催生下,整个社会的发展都是不确定的,所以我们就要用一个更加确定的方案来应对这个不确定的未来,这就是确定的不确定性。比如几周前日本发布的与病毒共生存计划,就意味着要制定相应的共生存计划,如果改变人们的日常行为习惯,建立安全社交距离,轮班制工作状态等,这些都需要做好确定的计划。所以我的理解是,未来一切都会走向远程,远程就医问诊、办公学习等一系列细分问题。

那么对科技型企业来讲,这个时候你需要重新规划一切,管理好企业的人、财、事、物四大核心要素。现阶段中小科技型企业,首先要考虑精简团队,要看团队结构是不是一个最佳运行状态,当然这也是没办法的,因为市场确实受到了比较大的冲击,企业现金流的消耗是非常巨大的。第二是朝着一个更加分散化的组织形态过渡,可以考虑在一些二线或者相对分散的城市去招人,通过管理工具策略,让他们更好的协作,这个过程必定会有痛苦,但是你必须为未来这种形态做好准备,这样的话才能把成本调节到最佳状态,来度过这个艰难时期。

第二个是盯紧现金流表,技术型CEO很多时候对财务不是很敏感,做公司每天都会有各类花销,所以加快项目的收款速度,减缓非必要性开销,利用政府推出的一些低息补贴政策,给自己创造更多转机的机会。

第三个是对业务的评估,针对一些高风险项目,需要谨慎参与,比如某个项目需要投入大量人力,且收款速度很慢,要成较长时间,那现金风险就会比较大,这时候就需要更多的观察判断;其次是尽量多服务大客户的细分需求,他们的生命周期比我们中小企业要长,利用大客户的势能来带动自己,这样风浪来袭的时候,我们沉船的概率也会更低,这也是一种风险防范的策略;最后是紧盯线上转型的客户,利用科创企业更加擅长的数字化技术手段帮助这些企业完成过渡,那这里头就可以去寻找我们的生意机会,因为他们本身也有非常强烈的诉求。

第四个就是打造专而精的产品,产品可以转变为资产,资产才有议价的空间,投资方也往往更愿意投资产品类的公司,以便未来能将它转化为资产,这个资产在后期的融资和上市过程中,是存在议价空间的。

从软件角度来讲的话,如果你是做相对平台化一点的企业软件,我觉得开源是一个非常好的模式,它能够以更低的成本或者更好的效益,让你这个软件得到更好的用户扩展;

如果是做应用化软件,尽量是走向服务化,毕竟现在跟客户见面或做线下部署的机会越来越少,只有把这些东西全部服务化,搬到线上,才有可能找到更好的软件服务的机会。

**粗体** _斜体_ [链接](http://example.com) `代码` - 列表 > 引用。你还可以使用@来通知其他用户。